导语

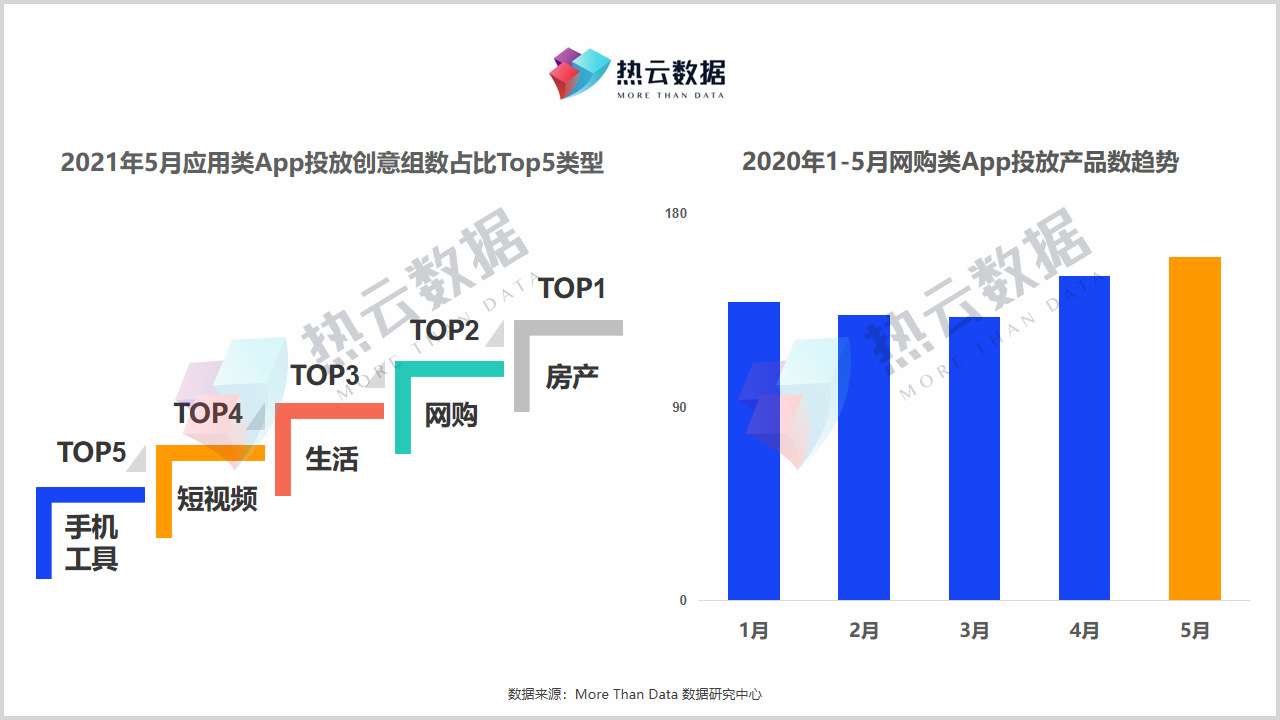

根据热云数据产品监测,从5月应用类App投放创意组数占比Top5类型来看,网购类App表现依旧亮眼,整体买量数量仅次于房产类,排在第二位。从1-5月网购类App投放产品数变化趋势来看,整体上呈现出了明显的假期倾向性。在五一长假之前,网购类App投放产品数量出现了明显增长,4月已经超过了150款。同时,在电商年中大促之前,网购类App乘胜追击,5月投放产品数一度超过160款。热云数据预测,在618之前,网购类App的买量数量依旧会保持高速增长态势。

热云数据通过对网购类App投放创意组的排名走势进行观察发现,社区团购是今年买量市场的一匹黑马,凭借“激进式”的买量策略,已经由第三梯队跃进了第一梯队。社区团购作为电商领域下的细分赛道,早在2016年左右便开始萌芽。经过几年洗牌之后,平台企业普遍亏损、倒闭跑路等事件也持续出现,社区团购逐渐销声匿迹。直至疫情期间,居民线上团购生活物资的消费习惯得到培养,同时,互联网大厂带着雄厚的资金和资源入场,这使社区团购得到了前所未有的关注。

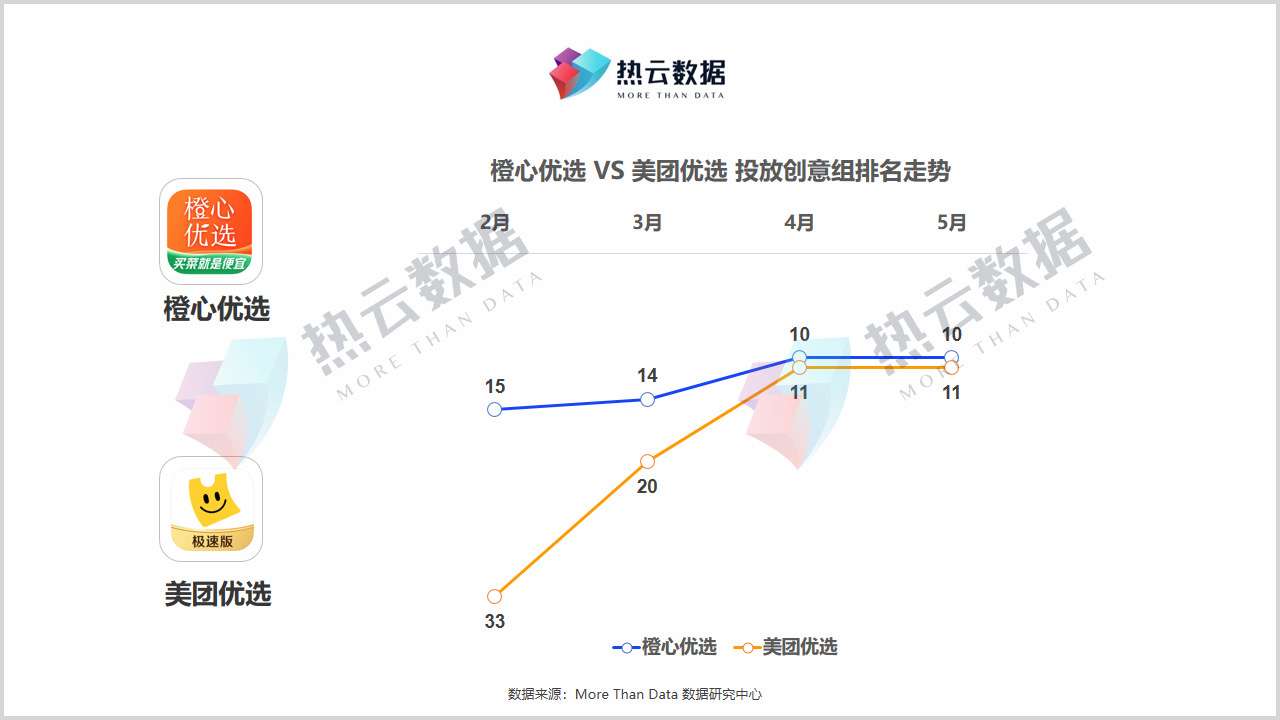

互联网大厂对于社区团购业务的核心策略是“投入不设上限”,这一点在买量市场上也初见端倪。其中,滴滴旗下《橙心优选》和美团旗下《美团优选》在买量市场的表现尤为突出。《橙心优选》在2、3月仍处在第二梯队,4、5月已经进入网购类App买量的前十名;《美团优选》则一路狂奔,从2月开始以每月前进10名的速度全速追赶,5月排在第十一名,与《橙心优选》相差无几。本篇文章将具体分析《橙心优选》和《美团优选》的买量情况。

正文

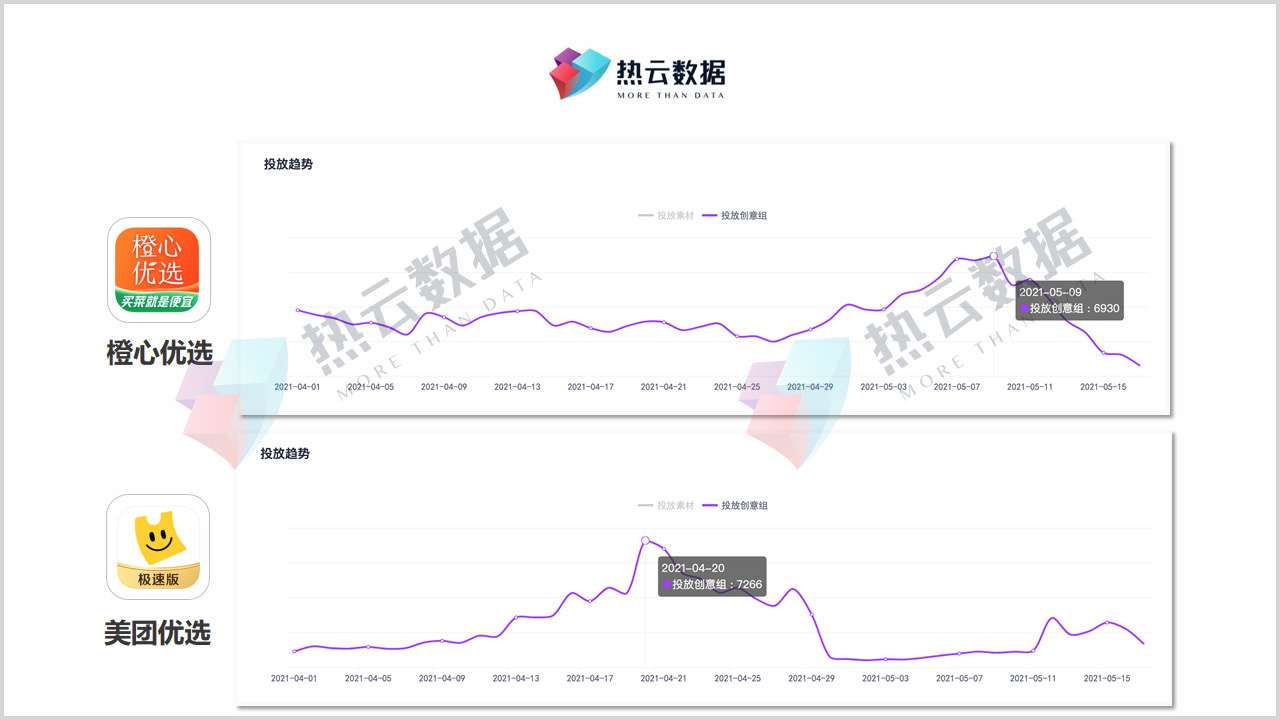

根据热云数据对于《橙心优选》和《美团优选》近期投放创意组走势的监测数据,两款App有各自的投放节奏和投放策略,但投放峰值相似,均在7千组左右。《橙心优选》选择在5月上旬进行大量投放,一是由于五一长假因素,二是为其推出的“橙心优选好米节”预热;《美团优选》则在4月中下旬开始起量,巅峰值出现在4月20日。作为芒果TV《乘风破浪的姐姐2》的首席合作伙伴,《美团优选》选择了在综艺完结期间加大了投放力度。

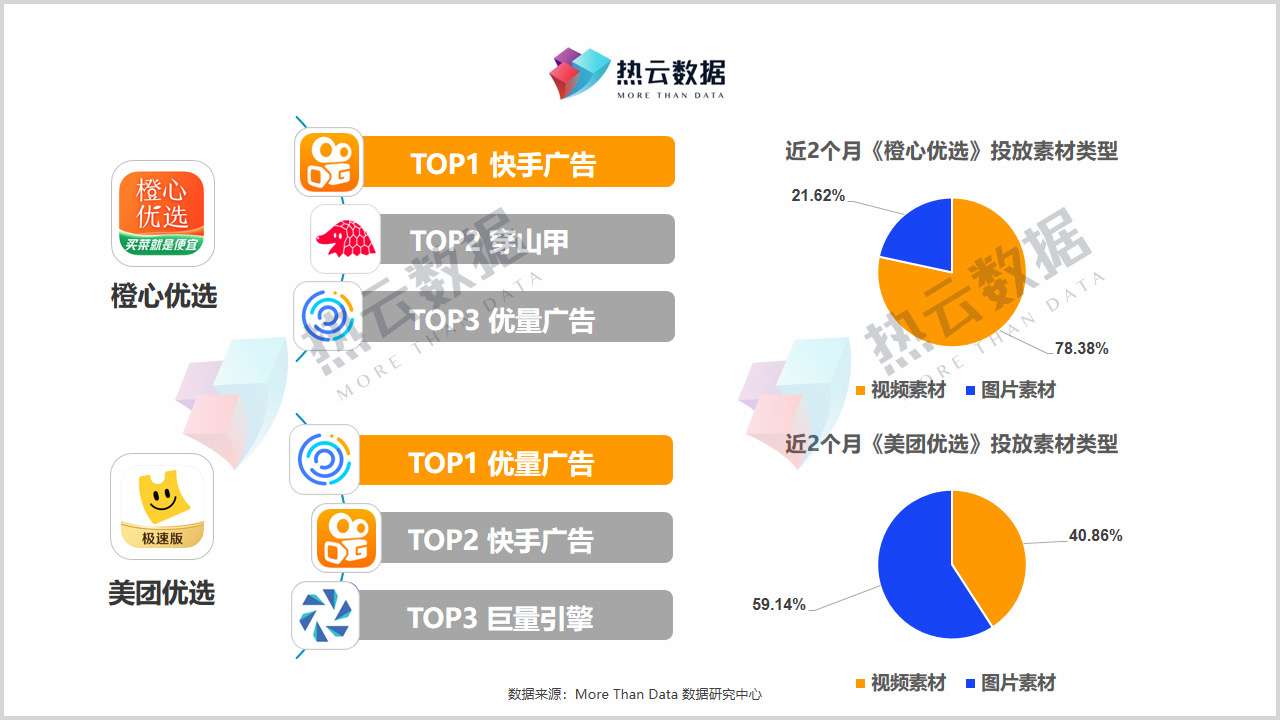

从《橙心优选》和《美团优选》投放平台的数据对比看,快手广告和优量广告同时受到二者青睐,均进入榜单前三。《橙心优选》选择将快手广告作为其最大投放渠道,占比超过30%,优量广告则是《美团优选》最大投放渠道,占比超过60%。从二者素材类型分布上看,《橙心优选》偏重于视频素材,占比近80%,《美团优选》则以图片素材为主,占比近60%。

在明星代言方面,《橙心优选》偏重于喜剧咖,而《美团优选》选择了综艺咖。具体来看,《橙心优选》邀请蔡明、郭德纲等老中青三代喜剧人为其代言,《美团优选》则通过与综艺《乘风破浪的姐姐2》进行深度绑定,由那英、周笔畅等代言。

热云数据通过对《橙心优选》和《美团优选》投放文案Top城市进行分析发现:

(1)北上广深并未作为投放重点,南方2~5线城市,如扬州、鹰潭、芜湖等是投放热门。

(2)投放城市中极少涉及省会城市,基本以地级市为主。

整体上看,下沉市场是社区团购的主要目标用户,是现阶段亟需攻破的主战场。

热云数据通过对投放素材分析发现,从价格上看,“便宜实惠”是两款社区团购平台的投放重点。《橙心优选》通过低于超市同类商品的价格攻破用户心智,而《美团优选》则主打新人“1分钱购好物”吸引用户下载。

从品类上看,两款App都在通过高频刚需的生鲜食品进行引流,并且不断扩大日杂百货等其他SKU,以满足居民基本生活需求。从投放素材上看,各种新鲜蔬菜、肉禽蛋奶、海鲜水产等投放频次较多。

在生鲜食品方面,农户直销和产地直采是两款App强调的重点,突出食品的有机健康和新鲜直达;在非生鲜商品方面,为了满足不同用户的差异化需求,两款App都在加强与品牌方的合作,《橙心优选》已与好丽友、伊利、美的等品牌达成合作,《美团优选》也与三只松鼠、康师傅、网易万家等品牌达成了合作。